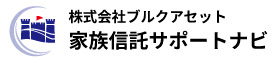

【事例1】認知症発症後の財産の凍結

状況

母が他界して父が一人暮らしになり、元気がないときが増えてきた。

一人暮らしのため、火の元の管理にもヒヤッとすることがあり、先々の老人ホーム入居も検討する中で、認知症になると財産が凍結するということを聞いて心配になって、専門家に相談した。

希望

今後、父が病気や認知症で判断能力が衰えてきたときに、一人暮らしは無理なので、施設に入ることになると思う。

そうなった時に、子どもたちの資産だけでは足りないので、父のために自宅の売却や預金の管理をできるようにしたい。

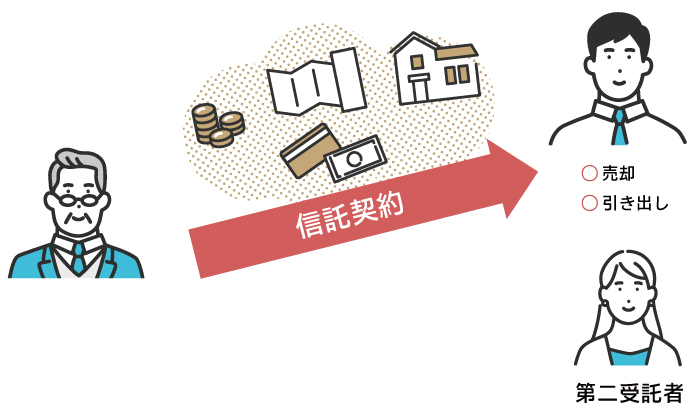

家族信託で対策

対策

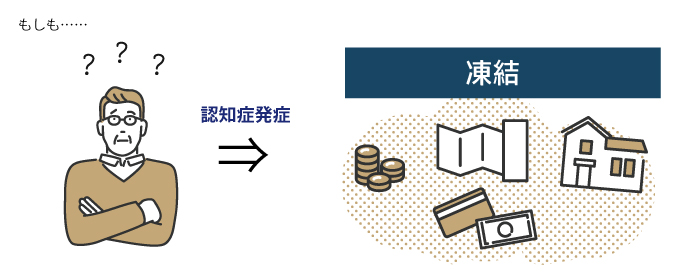

父の老後の生活・介護・医療のために、家族信託の仕組みを使って、父と長男の間で信託契約を締結した。

今後、父が施設に入所したり、入院や介護で必要になった時には、自宅を売却したり預金を引き出して、父のために使えるように対策をした。

受託者となる長男には、持病があり健康面での不安があったため、万が一の時でも対応できるように、第二受託者として長女が対応できるように設計した。

その後・・・

父は、病気で入院して、そのまま施設に入所することになったが、家族信託で備えをしておいたため、入院費用や施設の費用は、家族信託で管理していた預金や不動産の売却代金で、安心してまかなうことができた。

【事例2】今後の財産管理や相続対策への不安

状況

父と母が高齢で物忘れが多くなってきた。

自宅とアパート、預貯金、有価証券があり、この先の財産管理や今後の相続対策に不安があり、専門家に相談した。

希望

父と母は、今まで苦労して事業を行っていたので、老後の生活はゆっくり楽しく過ごしたいという希望があった。

施設も、充実した対応のできる施設を希望しているため、父母のために充実した老後の生活を送ってもらえるよう、財産の管理をできるようにしておきたい。

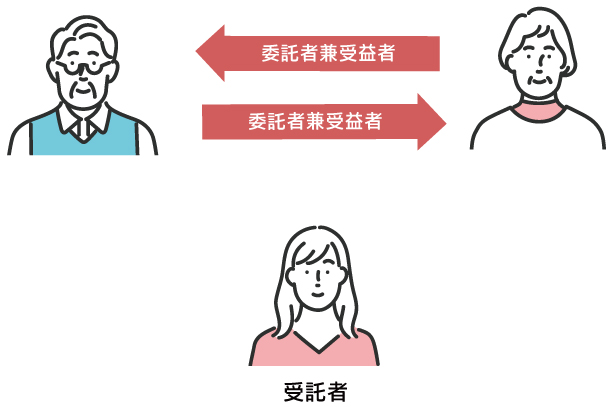

家族信託で対策

対策

父と母がそれぞれ委託者兼受益者、長女を受託者として、家族信託の契約を締結した。

父が亡くなった時の財産は母のために、母が亡くなった時の財産は父のために使えるように、それぞれ家族信託の契約をクロスで作成して、二人の財産を二人のために使えるように設計した。

預貯金と有価証券は、それぞれ家族信託の専用口座を開設して、何があっても対応できるよう準備をした。

その後・・・

まだ父母とも自宅で生活しているが、母のほうが先に判断能力が衰えてきていることを感じている。

ただ、家族信託であらかじめ対応できるように準備していたおかげで、預貯金や有価証券の管理も全く問題なく行うことができている。

この先の医療・介護や施設費用のことを考えても、家族信託で対応できるため、父母とも毎日安心して心穏やかに暮らすことができている。

※上記2つの事例は、名古屋家族信託相談所(運営:司法書士法人ひびきグループ)での実際の相談事例です。